近日,国家发改委出台的一份最新报告显示,今年前4个月,全国商品住房销售面积13664万平方米,同比下降4.0%,增幅同比下降20.6个百分点。毫无疑问,价滞量缩已经是目前房地产市场的“标准姿态”,不过大量自娱于“城市化水平催升房价”的幻想依然故我地展开,一些所谓权威机构不断摆弄出“房价面临上涨压力、现在是观望气氛浓烈”的信号。

我们认为,决定房价趋势的,不是城市化带来的对“住房的渴望”,渴望不是有效的购买力。过高的房价同样也会降低城市化水平、或者让城市化发生逆转。而决定房价走向的是民众未来的收入流增减变化。但即使我们以北京、上海这样的超级城市来衡量,也会发现民众的未来整体的实际收入流水平(扣除通胀因素)是趋向下的。我们曾经在《超级城市房价即将面临拐点》等一系列文章中细致地解释过未来收入流对房价走向的决定性作用。

收入流是决定房价“拐点”的基础性力量,但其房价波动的形态学特征却是另外一回事。我们用“不对称性原理”来刻画这种房价“上升??下降”的变动轨迹,即在房价非理性狂飙过程中,支持房价走高的力量可以是居民自住需求的释放,也可能是富人们的投机需求(富人们转手、最终以图“自住型购买者高位接盘)。但房价“抗跌”力量只有一个,就是自住性需求,这反映在工薪阶层和小中产人士的未来的可支配收入变化。而现在市面上说,楼市“观望气氛浓重”??如果是指那些有房产的人正在思忖是否应该再投资,那么这种观望就是非常“虚假”的,对楼市的“抗跌”不提供任何帮助的;而如果是指那些自住性需求,我们则怀疑他们是否夸大了现在还没有房子的人的有效购买力。

“不对称原理”可以简化为:富人产生房价的峰值,而穷人产生房价的“抗跌值”(整体收入流的变化产生房价整体的“拐点值”),这也使得房价的偏离度(上下波动的剧烈程度)变成了一个“阶层购买力问题”。这诱使我们产生一种想法:是否可以将基尼系数引入到房价偏离度的考察?是否阶层购买力差别将决定了房价暴涨暴跌的夸张程度?

以日本为例。日本在1980年以前一直被神话为“增长且平等”的典范之国,它的基尼系数稳定在0.26左右。日本的政府被誉为高效而精确地遵守着社会再分配的适当程度。但在1983年以后,日本的基尼系数开始恶化,在1991年日本的基尼系数达到了0.38,而房地产价格也处于历史峰值,中产阶级为了购买房产不得不节衣缩食,M型社会飞速确立。然后,日本“泡沫破灭”,国民的实际收入流明显恶化,房价从峰值开始崩溃而下,3年后日本的房价下跌幅度达到了40%。而被地产泡沫“套牢”的民众依然“下流化生存”,成为泡沫史上凄楚的一群苦人。

再以香港为例。香港一直是世界上基尼系数最高的经济体之一,它的基尼系数似乎很少低过0.5的。当然它也是一些经济学家所鼓吹的“收入差距夸大会增进经济自由”的最好样板。这个样板在1997年??也就是香港地产峰值的时候,它的基尼系数达到了0.53,不过,后来的故事很悲惨,它的房价在3年内整体性跌去了70%(很多小户型的房子跌去了9成),“负资产”成为风靡一时的词汇,刻画着香港中产阶级的勤奋、投机、背运和地区优越感的丧失。

我们再以现在饱受“次贷危机”煎熬的美国房地产市场为例。在这场格林斯潘用“低利率”手段刺激出来的房地产虚假繁荣中,美国民众大多都享受了泡沫的好处,并利用地产增值获得更多的消费信贷支持。但即使是在这场全民“皆有所沾”的盛宴中,美国的基尼系数有条不紊地攀升,用美国经济学家克鲁格曼的话说,“在布什减税的掩饰下,中产阶级发现自己变穷的感受力比以往更迟钝,但他们实实在在的确变穷了。”去年,也就是次贷危机爆发的时候,美国的基尼系数达到了0.41的高水平。而现在,美国的房价从峰值已经下跌了25%左右,而像摩根这样的大多数投资银行估计美国房价还会继续下滑15%,也就是说,美国房价至少会跌40%。

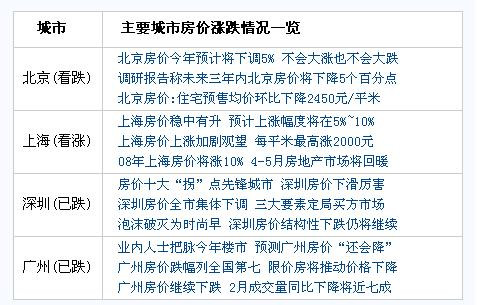

现在中国的房价虽然局部有所回落,但作为超级城市的上海和北京看上去还并没有进入明显的颓势,但我们认为,这两座“房价堡垒”并不能支持多久,中国房价的“拐点”已经非常清晰地形成了。中国目前的城镇基尼系数大约是0.48(因为我们认为农村人口并不是城市房产的有效潜在购买者),类比地看,这意味着中国的房价将至少要下降40%。当然,这一“黑色”的结论会让一些房地产泡沫受益阶层感到不满,但这却为整个社会提供一种比较型的眼光和观察。

事实上,我们将外国资本套利涌入、人口密度(保持高价格的时间偏长)、当局对正当利率水平的认知程度(房价都会跌,但采取软着陆的方式会延缓下跌时间)、国民年龄结构程度(例如老龄化,例如年龄越大,收入流的均等性越强,就容易提高社会的基尼系数,日本的基尼系数提高也有老龄化的因素)、住房自有率的社会偏好等因素考虑进去,但发现这都不改变基尼系数和房价偏离度之间的有效关联。